以前ニュースにもなって話題に上がった老後2000万円問題はご存知の方は多いんではないでしょうか?この老後2000万円問題は金融庁の金融審議会「市場ワーキング・グループ」が公表した報告書を発端にはじまりました。

そんなこともあり、私は30過ぎても少ししか貯蓄がないので焦りを感じ、お金の勉強をするようになりました。お金の勉強をしていくうちにどんどん資産を増やすことができたので今回は初心者にもできるお金を増やす7つの方法をご紹介します!

(参考:本当に足りない?老後2000万円問題の真相と今からできる資産形成)

- お金がなかなか貯まらなくて悩んでいる人

- いつも支出と収入がほぼ同じ額な人

- 貯金が100万円以下の人

支出の見直し

支出は見直さなくても毎月のやりくりは上手くできている!そう思う方も多いでしょう。しかし、会社の経営と同じく支出はしっかりと明確に可視化することがポイントです。

家計簿の大切さ

めんどくさいと思われがちな家計簿ですが、家計簿をつけることがお金を増やし、貯めることの最も重要なポイントといっても過言ではありません。

カテゴリ分けしてみると意外なものに毎月結構お金をつかっていたり、どんどん大きくなっている支出にも気づくことができます。めんどくさいと思う方にはマネーフォワードがおすすめです。レシートをカメラで写すだけで勝手に日付や金額も入力してくれます。

毎月のランニングコストには目を光らせる

毎月発生するランニングコストは最も注目すべきポイントです。大きいものは家賃です。その他は通信費などがあります。毎月で見ると大したことない金額でも年間、10年、30年で見るとかなり大きな物になります。

その毎月払っているランニングコストは将来の貯蓄を減らしてでも必要なものでしょうか?無理して都心に住んでいるために毎月1万円でも家賃が増えてしまうと年間12万円、10年間で120万円です。通信費も同じです。

ランニングコストを最小限に下げる

先程のランニングコストを可視化できたらその中で必要なもの、不要なものを分けた上でそのランニングコストを最大限圧縮することが重要です。

その上で圧縮すべき項目は以下になります。

- 家賃

- 携帯料金

- インタネット通信費

- クレジットカードの会費

- アプリなどの毎月の課金

毎月1,000円のサービスであっても年間12,000円です。クレジットカードに使う会費は得られるサービスを使うために会費を払うまで価値はあるものなんでしょうか?今一度見直しましょう。携帯料金はいかにやめさせないようにするかということをたくみに作っています。

先取り貯蓄を始める!

給料が入ってきて給料日前にはなぜか毎月、支出と収入が同じでほとんど残っていない。残ったら貯金しようと思っていたのに全然残っていない。そんな経験はありませんか?

財布や銀行に使えるお金あるとついついそのお金を使ってしまうのは、人の心理として自然にそうなるようになっています。

先取りしておけばあるお金でやりくりできる

初任給でもやりくりできていたのに、昇給して給料が上がってもずっとお金が残らない。という人はいませんか?

給料が入った時点で、使えるお金を絞っておけばその中で毎月の支出を考えられるので先取りして貯蓄しておけば自然にお金が貯めやすくなります。

メインバンクで自動積立定期預金を利用するのも良いですが、私のおすすめはサブで作りやすいネット銀行口座を作りそこに自動積立定期預金で先取り貯蓄する方法です。そのサブの銀行口座のキャッシュカードは持ち歩かないようにしましょう!

「貯めること」よりも「増やすこと」に注目

しかし、お金を貯めていくだけではお金持ちになれません。世の中のお金持ちは貯蓄をしているからお金持ちなのではなくその貯蓄しているお金にも働いてもらってお金でお金を増やす投資をしているからです。

(参考:貯金はおすすめしない|銀行預金は30万円あれば良い【漫画で解説】)

預金通帳に必要な貯金は多くても給料6ヶ月分

預金通帳に預けるのが正しいという言い伝えは、かつての日本では金利が高く預けているだけでお金がもらえたからです。しかし、現在の金利は知っていますか?0.002%です。

正直、こんな金利なら預けても何のメリットもないです。それなのに引き出すだけで手数料は取られるのです。必要な貯金額はもしものための給料6ヶ月分で十分です。

必要な貯金が溜まったらお金に働いてもらう

さて、貯金が余裕ある分溜まったらそのあとは投資をしましょう。投資と聞くと悪いもの、ギャンブルだと思う人も居ます。ただしそれは短期投資のものです。いわゆるFXなどの短期投資です。

長期投資であればインデックスファンドなどを利用することでリスクを抑え、確実に少額から資産を増やしていくことができます。私は元々1万円から初めて現在2年間で200万円まで増やすことができました!

わかりやすいYouTube動画もあるので、こちらもご参考に!

積立投資をしよう!

毎月の先取り貯金に余裕がでてきたら積立投資に切り替えていきましょう。毎月1,000円からでも始めることができます。少額で始められて、確実に投資額を大きくできるのが長期の資産運用です。

短期投資と違って10年以上運用することでその力を発揮できるものとなっていて、最初はあまり増えないとは思いますが基本的に放ったらかしで勝手に雪だるまのように増えていきます。資産運用で増えたお金をさらに運用していけるので雪だるまのように増えるというわけです。

節税しよう!

収入を得たり、生活をしているだけで支払わないといけないのが住民税や所得税などがあります。住民税や所得税などはiDeco、積立NISA、ふるさと納税を使うことによって税金を控除できます。簡単に言うと税金として、元々給料から勝手に支払っていたものをそのまま自分のものにできちゃいます。

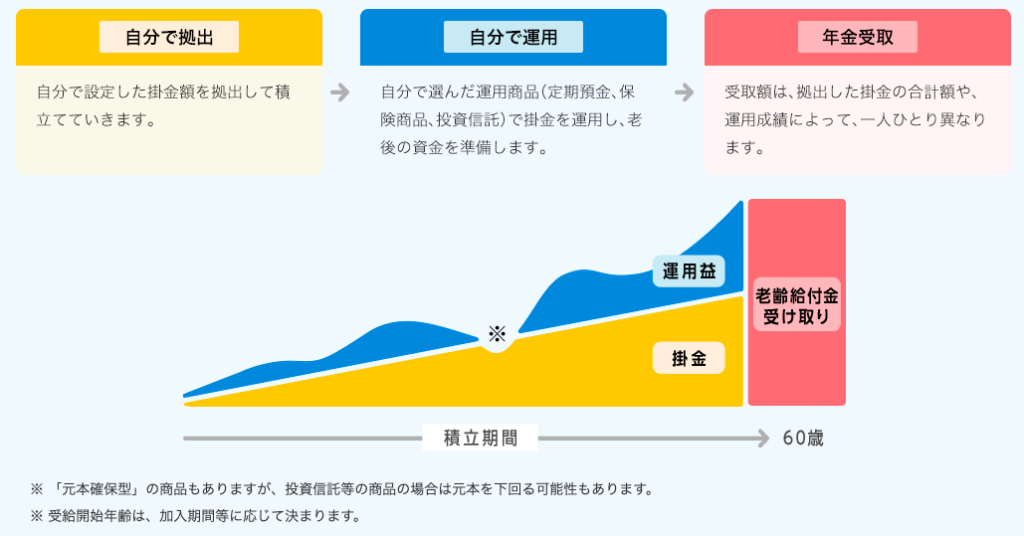

iDeco(イデコ)はやらないと損する

iDecoは最近会社でもやっている人がかなり多くなってきました。iDecoとは個人型確定拠出年金のことを言います。

イデコのメリットを簡単にまとめると

- 掛金が全額所得控除!

- 運用益も非課税で再投資!

- 受け取る時も大きな控除!

- 転職・退職時も安心

詳しく説明するとかなり長くなるので、iDeco公式サイトよりご確認ください。

ふるさと納税でざくざくお得に返礼品をもらう

ふるさと納税はいまややってない人は少ないんじゃないでしょうか?主婦の方も、自営業の方も利用できる節税できる制度です。実質2,000円の負担で数多くの返礼品をもらうことができる制度です。(参考:ふるさと納税とは)例えば、15,000円の返礼品をもらっても税金から控除されるので実質負担は2,000円のみになります。

まとめ

お金の話っていうとなんとなく嫌なイメージを抱きやすいのが日本の不思議な文化だそうです。しかし、お金は生きていく上で無くてはならないものなので勉強していくことは生きていく上で必ず必要になるものだと私は思っています。最近では書籍もかなり読みやすいものもありますし、YouTubeで数多くの動画がありますのでぜひチェックしてみてください。

- 支出を見直して家計簿をつけよう

- 1日も早く先取りで貯蓄を始めよう

- 貯蓄よりも投資に目を向けよう

- 増やすことを意識する

- 積立投資、積立NISAを始めよう

- 節税しよう